Gelir vergisine tabii olan adi ortaklık olan firmanın basit usule geçme şartı nedir?

not olarak; ortaklardan birinin kendisine ait şahıs işletmesi vardı, 1.5 sene önce kapattı…

GVK 46-47 VE 51. Maddeleri inceleyiniz şartlar var ise basit usule dönülür.

BENZER İÇERİKLER

2023

BASIT USULDE VERGİLENDİRME

Basit usulde vergilendirilen mükellefler; Beyanname vermemelerine rağmen VUK hükümlerine göre Belge alacak ve belge düzenleyeceklerdir. Kayıtlar Defter Beyan Sisteminden Esnaf odalarınca veya meslek mensuplarınca tutulmaya devam edilecektir.

Yılık Gelir Vergisi Beyannamesi VERİLMEYECEKTİR..

Basit Usule Tabi Olmanın Genel Şartlarından Olan İşyeri Kira Bedeline İlişkin 2023 Yılı Tutarları

Gelir Vergisi Kanununun 47 nci maddesinin 2 numaralı bendinde yer alan yıllık kira bedeli toplamı, 2023 Takvim yılında uygulanmak üzere Büyükşehir belediye sınırları içinde YILLIK 35.000.-TL, diğer yerlerde YILLIK 22.00.-TL olarak uygulanacaktır.

Basit Usule Tabi Olmanın Özel Şartlarını Belirleyen 2023 Yılı Hadleri (GVK Md.48)

1) Satın aldıkları malları olduğu gibi veya işledikten sonra satanların yıllık alımları tutarının 440.000.- TL veya yıllık satışları tutarının 700.000 .-TL aşmaması,

2) 1 numaralı bentte yazılı olanların dışındaki işlerle uğraşanların bir yıl içinde elde ettikleri gayri safi iş hasılatının 220.000.- TL aşmaması,

3) 1 ve 2 numaralı bentlerde yazılı işlerin birlikte yapılması halinde, yıllık satış tutarı ile iş hasılatı toplamının 440.000.-TL aşmaması olarak uygulanacaktır.

Basit usule tabi mükelleflerde gün sonunda toplu belge düzenleme uygulaması:

Basit usulde vergilendirilen mükelleflerle ilgili 6/12/1998 tarihli ve 23545 sayılı Resmî Gazete’de yayımlanan Gelir Vergisi Genel Tebliği (Seri No:215) ile getirilen, belge vermedikleri günlük hasılatları için gün sonunda tek bir fatura düzenlenmesine ilişkin uygulama, 31/12/2023 tarihine kadar devam edecektir. (GVK 323 Seri Nolu Genel Tebliği Madde 5 )

Gerçek Usulden Basit Usule Geçiş :

Gelir Vergisi Kanununun 47 nci maddesinde yazılı şartları topluca taşıyan ve arka arkaya son iki yıl alış, satış ve/veya hâsılat tutarlarının her biri aynı Kanunun 48 inci maddesinde yazılı hadlerden düşük olan gerçek usule tabi mükellefler, bu şartın gerçekleşmesini izleyen yılın Ocak ayının başından otuz birinci günü akşamına kadar yazılı olarak bağlı bulundukları vergi dairesine başvurmaları halinde basit usulde vergilendirmeye geçebileceklerdir.

Söz konusu mükelleflerin, anılan Kanunun 51 inci maddesinde belirtilen faaliyetlerde bulunmaması ve diğer şartları da topluca taşımaları gerekmektedir.

Gerçek usule tabi mükellefler ile basit usule tabi olmanın şartlarını kaybeden mükelleflerin; kendi istekleriyle işlerini terk etmeleri ya da eş ve/veya çocuklarına devretmeleri hallerinde terk veya devir tarihini takip eden yılın başından itibaren iki yıl geçmedikçe basit usule dönmeleri mümkün değildir. Söz konusu iki yıllık sürenin nasıl hesaplanacağına ilişkin açıklamalar 283 Seri No.lu Gelir Vergisi Genel Tebliğinin 3.4. bölümünde yer almaktadır.

GİB AÇIKLAMA

Basit Usulde Vergilendirmeye İlişkin Had ve Tutarlar (*)

Basit Usule Tabi Olmanın Genel Şartlarından Olan İşyeri Kira Bedeline İlişkin Tutar Gelir Vergisi Kanununun 47 nci maddesinin birinci fıkrasının (2) numaralı bendinde yer alan yıllık kira bedeli toplamı, 2023 takvim yılında uygulanmak üzere büyükşehir belediye sınırları içinde 35.000 TL, diğer yerlerde 22.000 TL olarak tespit edilmiştir.

Basit Usule Tabi Olmanın Özel Şartlarını Belirleyen Hadler

Gelir Vergisi Kanununun 48 inci maddesinin birinci fıkrasında yer alan hadler, 2023 takvim yılında uygulanmak üzere;

– 1 numaralı bent için 440.000 TL ve 700.000 TL,

– 2 numaralı bent için 220.000 TL,

– 3 numaralı bent için 440.000 TL,

olarak tespit edilmiştir.

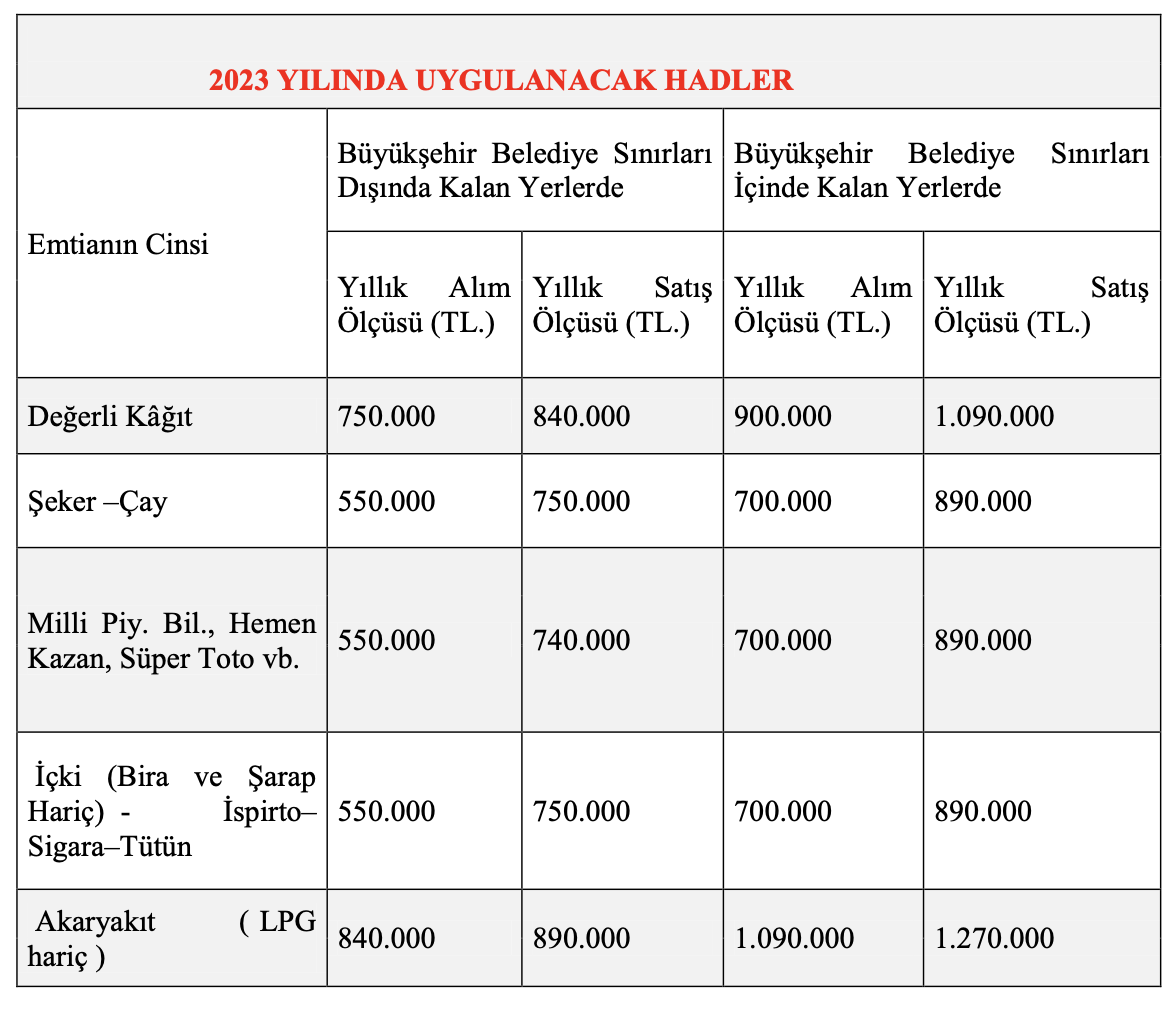

3. Kar Hadleri Emsallerine Göre Düşük Olarak Tespit Edilmiş Bulunan Emtia İçin Özel Hadler

Milli piyango bileti, akaryakıt, şeker ve bunlar gibi kar hadleri emsallerine göre düşük olarak tespit edilmiş bulunan emtia için özel hadler belirleme yetkisi Gelir Vergisi Kanununun 48 inci maddesi ile Maliye Bakanlığına verilmiştir. Bu yetki kullanılarak 2023 yılı için 30/12/2022 tarihli ve 32059(2. Mükerrer) sayılı Resmî Gazete’de yayımlanan Gelir Vergisi Genel Tebliği (Seri No: 323) ile belirlenen tutarlar yeniden artırılmıştır.

Buna göre, anılan maddelerin ticaretini yapanların, 2023 takvim yılında da basit usulden yararlanabilmeleri için; alış, satış veya hasılatlarının 31/12/2022 tarihi itibariyle aşağıda belirtilen hadleri aşmaması gerekmektedir.

Belirtilen bu malların alım satımı ile uğraşanlar hakkında, basit usulün özel şartları bakımından yukarıdaki hadler dikkate alınmak suretiyle, 2/5/1982 tarihli ve 17682 sayılı Resmî Gazete’de yayımlanan Gelir Vergisi Genel Tebliği (Seri No: 136)’ndeki hesaplamalar doğrultusunda işlem yapılacaktır.

Belirtilen bu malların alım satımı ile uğraşanlar hakkında, basit usulün özel şartları bakımından yukarıdaki hadler dikkate alınmak suretiyle, 2/5/1982 tarihli ve 17682 sayılı Resmî Gazete’de yayımlanan Gelir Vergisi Genel Tebliği (Seri No: 136)’ndeki hesaplamalar doğrultusunda işlem yapılacaktır.

4. Basit Usule Tabi Mükelleflerde Gün Sonunda Toplu Belge Düzenleme Uygulaması Basit usulde vergilendirilen mükelleflerle ilgili 6/12/1998 tarihli ve 23545 sayılı Resmî Gazete’de yayımlanan Gelir Vergisi Genel Tebliği (Seri No: 215) ile getirilen, belge vermedikleri günlük hasılatları için gün sonunda tek bir fatura düzenlenmesine ilişkin uygulamanın, 31/12/2023 tarihine kadar devam etmesi Vergi Usul Kanununun mükerrer 257 nci maddesinin Bakanlığımıza verdiği yetkiye istinaden uygun görülmüştür.

(*) 30/12/2022 tarihli ve 32059 (2. Mükerrer) sayılı Resmi Gazete’de yayımlanan 323 Seri No.lu Gelir Vergisi Genel Tebliği

Kaynak: GİB, İSMMMO

Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.