KURUMLARIN AKTİFİNDE EN AZ 2 YIL SÜREYLE BULUNAN TAŞINMAZLARIN SATIŞ VEYA DEVRİNDE UYGULANAN KDV İSTİSNASI KALDIRILMIŞTIR. (Md.7 ve 8)

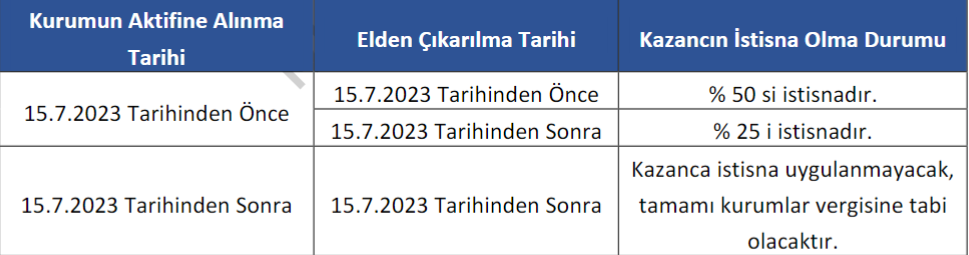

KURUMLARIN EN AZ İKİ YIL SÜREYLE AKTİFİNDE BULUNDURDUĞU TAŞINMAZLARININ SATIŞINDAN ELDE EDİLEN KAZANCA YÖNELİK KURUMLAR VERGİSİ İSTİSNASI KALDIRILMIŞ, 15.7.2023 TARİHİNDEN ÖNCE AKTİFTE BULUNAN TAŞINMAZLARIN YASANIN YÜRÜRLÜK TARİHİNDEN SONRA SATIŞINDAN ELDE EDİLECEK KAZANCA UYGULANACAK İSTİSNA ORANI % 50 DEN % 25 E İNDİRİLMİŞTİR. (Md.19/b ve 22)

Düzenleme 15.7.2023 tarihi itibariyle yürürlüğe girmiştir.

Kaynak: İSMMMO

Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.