Matrah ve Vergi Artırımı (Matrah Affı)

Vergi ve Diğer Bazı Alacakların Yeniden Yapılandırılmasına İlişkin 7143 Sayılı Kanuna göre, mükelleflerin 2013-2017 yıllarında beyan ettikleri; gelir ve kurumlar vergisi matrahlarını, gelir/kurumlar stopaj vergileri ile katma değer vergilerini Kanunda öngörülen oranlarda

artırmaları ve tahakkuk eden vergileri Kanunda öngörülen süre ve şekilde ödemeleri halinde bu yıllara ve vergi türlerine ilişkin olarak vergi incelemesi ve tarhiyatı yapılmayacaktır.

MATRAH VE VERGİ ARTIRIMINDAN KİMLER FAYDALANABİLİR?

• Gelir / Kurumlar Vergisi Mükellefleri

• Gelir / Kurumlar Stopaj Vergisi Mükellefleri

• Katma Değer Vergisi Mükellefleri

MATRAH VE VERGİ ARTIRIMI NASIL YAPILACAKTIR?

Gelir, Kurumlar ve Katma Değer Vergisi yönünden matrah ve vergi artırımının 31 Ağustos 2018 (bu tarih dâhil) tarihine kadar yapılması gerekmektedir.

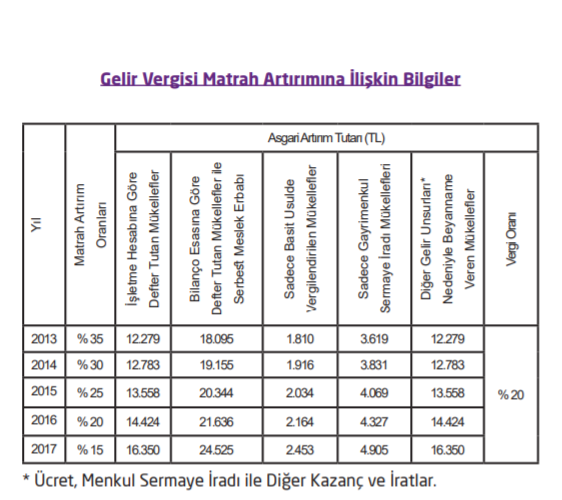

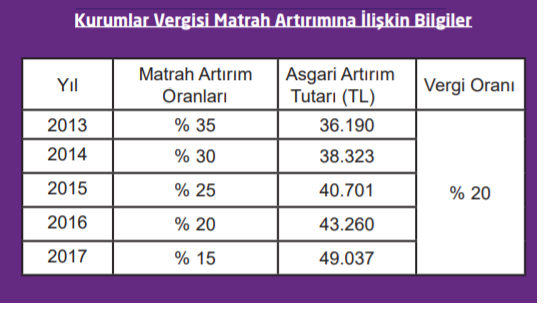

Gelir ve Kurumlar vergisi mükellefleri, yıllık beyannamelerinde beyan ettikleri matrahlarını, aşağıdaki tablolarda belirlenen ilgili yıllardaki matrah artırım oranlarından az olmamak üzere artıracaklardır.

Beyanname vermekle birlikte zarar, indirim ve istisnalar nedeniyle matrah ve vergi beyan etmeyen ya da ilgili yıllarda faaliyette bulunmuş veya gelir elde etmiş olup da bu faaliyetlerini ve gelirlerini vergi dairesinin bilgisi dışında bırakanlar da dâhil olmak üzere hiç beyanname vermemiş olan gelir ve kurumlar vergisi mükellefleri de matrah ve vergi artırımı yapabileceklerdir.

Artırılan matrah tutarları kanunda belirtilen asgari matrah tutarlarından düşük olmayacaktır.

ÖRNEK: Serbest meslek kazancı elde eden mükellefin 2014 yılı gelir vergisi beyannamesinde beyan ettiği matrah 52.000 TL’dir. Mükellef 2014 yılına ilişkin gelir vergisi matrahını artırmak için süresinde başvurmuştur.

Mükellefin 2014 yılında beyan ettiği matrah üzerinden hesaplanan matrah artırım tutarı 15.600 TL (52.000 X %30) ‘dir. Ancak asgari matrah artırım tutarı 19.155 TL’den az olamayacağından, mükellefin 2014 yılı için beyan etmesi gereken matrah artırım tutarı en az 19.155 TL olmalıdır.

Bu durumda mükellefin matrah artırımı nedeniyle 3.831 TL (19.155 X %20) gelir vergisi ödemesi gerekmektedir. Söz konusu vergi peşin ödenebileceği gibi 6 eşit taksit halinde de ödenebilecektir.

Matrah artırımında bulunulan yıla ait gelir veya kurumlar vergisi beyannamesini süresinde vermiş, bu beyannameler üzerinden tahakkuk eden vergisini (damga vergisi de dâhil) zamanında ödemiş ve bu kanunun birikmiş borçlar ile ihtilaflı alacaklara ilişkin hükümlerinden yararlanmamış uyumlu mükellefler için gelir/kurumlar vergisi matrah artırımında uygulanacak vergi oranı %15 olacaktır.

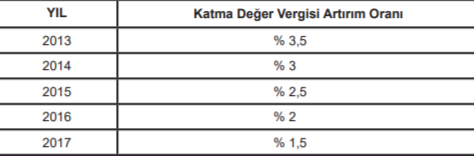

Katma Değer Vergisi Artırımına İlişkin Bilgiler

Katma değer vergisi mükelleflerine, ilgili yıllarda her bir vergilendirme dönemine ilişkin olarak verdikleri beyannamelerdeki “Hesaplanan Katma Değer Vergisi” satırlarında yer alan tutarların yıllık toplamı üzerinden aşağıdaki tabloda belirtilen artırım oranlarından az

olmamak üzere hesaplanan KDV’yi artırmaları ve süresinde ödemeleri halinde, KDV için vergi incelemesi ve tarhiyatı yapılmayacaktır.

ÖRNEK: (A) Ltd. Şti., 2013 ve 2014 takvim yıllarına ilişkin olarak KDV artırım imkanından yararlanmak için yasal süresi içinde vergi dairesine başvurmuştur. (A) Ltd. Şti., söz konusu dönemlere ilişkin 1 No.lu KDV Beyannamelerinin tamamını vermiştir.

Mükellefin 2013 yılı KDV beyannamesindeki Hesaplanan KDV tutarı toplamı 54.850 TL, 2014 yılı KDV beyannamesindeki Hesaplanan KDV tutarı toplamı ise 199.750 TL’dir.

Bu verilere göre, mükellefin toplam KDV artırım tutarı ve taksit tutarı (6 taksit imkânından yararlandığı varsayıldığında) aşağıdaki gibi hesaplanacaktır.

İlgili yıllarda hiç beyanname vermemiş ya da en fazla iki dönem için KDV beyannamesi vermiş olan mükellefler, artırdıkları gelir veya kurumlar vergisi matrah tutarı üzerinden %18 oranında hesaplanacak KDV’yi, belirtilen süre ve şekilde ödemeleri hâlinde, KDV artırım hükümlerinden yararlanabileceklerdir.

Gelir/Kurumlar Stopaj Vergisi Artırımına İlişkin Bilgiler

Mükelleflerin 2013-2017 yıllarında beyan ettikleri,

• Ücret ödemeleri,

• Serbest meslek erbabına yapılan ödemeler,

• Yıllara sari inşaat ve onarım işlerine ilişkin ödemeler,

• Kira ödemeleri,

• Çiftçilere yapılan ödemeler,

• Vergiden muaf esnafa yapılan ödemeler

üzerinden tevkif ederek beyan ettikleri gelir (stopaj) vergilerini

Kanunda öngörülen oranlarda artırarak ödemeleri halinde bu vergi

için vergi incelemesi ve tarhiyatı yapılmayacaktır.

MATRAH VE VERGİ ARTIRIMININ BEYANI İLE ÖDEMESİ NASIL

YAPILACAKTIR?

Elektronik ortamda beyanname ve bildirim verme zorunluluğu bulunanlar elektronik ortamda; bulunmayanlar ise, gelir, kurumlar veya katma değer vergileri mükellefiyeti yönünden bağlı olunan ya da muhtasar beyannamelerini vermiş oldukları vergi dairelerine kağıt ortamında başvuru yapılabilecektir.

Mükellefler, matrah artırımına ilişkin vergi tutarlarını 1 Ekim 2018 (30.9.2018 tarihi Pazar gününe rastladığından) tarihine (bu tarih dâhil) kadar katsayı uygulanmadan peşin ödeme

avantajından yararlanarak ödeyebilecekleri gibi, talep etmeleri halinde 6 eşit taksitle (ikişer aylık dönemler halinde) kanunda belirtilen katsayı (1,045) uygulanarak da ödeyebileceklerdir.

MATRAH VE VERGİ ARTIRIMINDA ÖNEMLİ HUSUSLAR

• Matrah veya vergi artırımı dolayısıyla verilen bildirimler için damga vergisi alınmayacaktır.

• Artırılan matrahlar nedeniyle geçici vergi hesaplanmayacak ve tahsil olunmayacaktır.

• Matrah ve vergi artırımına ilişkin ödenecek tutarlar, süresinde ödenmediği takdirde vade tarihi 30 Eylül 2018 olarak kabul edilecek ve aylık % 1,40 oranında gecikme zammı ile birlikte takip ve tahsil edilecektir. Ancak bu durumda mükellefler matrah ve vergi artırımı yaptıkları dönemler için artırım hükümlerinden yararlanamayacaktır.

• Matrah ve vergi artırımı dolayısıyla ödenen vergiler, gider veya maliyet kabul edilmeyecek, indirim, mahsup ve iade konusu yapılmayacaktır.

18 MAYIS 2018 TARİHİNDEN ÖNCE BAŞLANILAN VERGİ İNCELEMELERİNDE MATRAH VE VERGİ ARTIRIMI

Matrah ve vergi artırımında bulunan mükellefler hakkında bu Kanunun yürürlüğe girdiği tarihten (18 Mayıs 2018) önce başlanılmış olan vergi incelemeleri ve takdir işlemlerinin

31 Temmuz 2018 tarihine (bu tarih dâhil) kadar sonuçlandırılması gerekmektedir.

Ancak 18 Mayıs 2018 tarihinden önce başlayan vergi incelemeleri ve takdir işlemlerinin 31 Temmuz 2018 tarihine (bu tarih dahil) kadar tamamlanamaması hâlinde; mükelleflerin

başvuru süresinin sonuna kadar (31 Ağustos 2018) matrah ve vergi artırımında bulunmuş olmaları şartıyla, 31 Temmuz 2018 tarihinden sonra vergi dairesi kayıtlarına intikal eden raporlar ve kararlar üzerine tarhiyat yapılmayacağından, vergi incelemesi ve takdir işlemlerine devam edilmeyecektir.

Mükellefler sadece artırılan matrahlar üzerinden hesaplanan veya artırılan vergileri ödeyeceklerdir.

Bununla birlikte, söz konusu inceleme ve takdir işlemleri 31 Temmuz 2018 tarihine kadar sonuçlandırılırsa ve mükellef inceleme raporları ile takdir komisyonu kararlarının vergi dairesi kayıtlarına intikal ettiği tarihten önce matrah artırımında bulunmuş ise inceleme ve takdir sonucunda bulunan matrah farkı ile mükellefin artırımda bulunduğu matrah tutarı karşılaştırılır.

Eğer mükellefin artırdığı tutar:

– İnceleme ve takdir sonucu ulaşılan matrah farkından az ise aradaki fark üzerinden mükellef hakkında vergi tarhiyatı yapılır ve ceza uygulanır. Ancak mükellefin talep etmesi halinde bu Kanunun “İnceleme ve Tarhiyat Safhasında Bulunan İşlemler” başlıklı 4 üncü maddesindeki hükümlerden faydalanarak ödeme yapılabilir.

– İnceleme sonucu ulaşılan matrah farkından fazla veya eşit ise mükellef hakkında ayrıca vergi tarhiyatı yapılmaz ve ceza uygulanmaz.

Diğer taraftan mükellefler 31 Temmuz 2018 tarihinden önce matrah ve vergi artırımında bulunmuş olmakla birlikte artırımlar, vergi inceleme raporları ve takdir komisyonu kararlarının vergi dairesi kayıtlarına intikal ettiği tarihten sonra yapılmışsa, yukarıdaki mahsup imkânından yararlanamayacaklardır.

Ancak, söz konusu inceleme raporları ile takdir komisyonu kararlarına istinaden yapılan tarhiyatlar için bu Kanunun 4 üncü maddesi hükümlerinden faydalanabileceklerdir.

Kaynak: Gib

Yasal Uyarı: Bu yazıdaki bilgiler sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen bilgilerden yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Muhasebenews veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgilerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.